問合せの多い「インボイスQ&A」をご紹介します

-

【5分で納得コラム】今回は、「問合せの多いインボイスQ&A」をご紹介します。

1. はじめに

以前ご紹介した「適格請求書保存制度(いわゆるインボイス制度)のQ&A、お問合せの多いご質問」のTOP10が国税庁のホームページに掲載されました。項目は以下の通りです。

No 問 標題 内容 1 2 登録の手続 適格請求書発行事業者の登録は、どのような手続で行うのですか。 2 54 適格請求書に記載が必要な事項 当社は、事業者に対して飲食料品及び日用雑貨の卸売を行っています。軽減税率制度の実施後、買手の仕入税額控除のための請求書等の記載事項を満たすものとして、次の請求書を取引先に交付しています。今後、適格請求書発行事業者の登録を受け、適格請求書の記載事項を満たす請求書を取引先に交付したいと考えていますが、どのような記載事項の追加が必要ですか。 3 113 免税事業者等からの仕入れに係る経過措置 適格請求書等保存方式の開始後一定期間は、免税事業者等からの仕入税額相当額の一定割合を控除できる経過措置があるそうですが、この場合の仕入税額控除の要件について教えてください。 4 1 適格請求書等保存方式の概要 「適格請求書等保存方式」の概要を教えてください。 5 94 立替金 当社は、取引先のB社に経費を立て替えてもらう場合があります。この場合、経費の支払先であるC社から交付される適格請求書には立替払をしたB社の名称が記載されますが、B社からこの適格請求書を受領し、保存しておけば、仕入税額控除のための請求書等の保存要件を満たすこととなりますか。 6 29 売手が負担する振込手数料相当額 売手からの代金請求について、取引当事者の合意の下で買手が振込手数料相当額を請求金額から差し引いて支払うことで売手が負担する商慣行があります。この売手が負担する振込手数料相当額について、売手が代金請求の際に既に適格請求書を交付している場合に、必要となる対応を教えてください。 7 114 小規模事業者に係る税額控除に関する経過措置〈2割特例〉 適格請求書等保存方式の開始後一定期間は、適格請求書発行事業者の登録により課税事業者となった免税事業者については、消費税の申告について簡易に計算できる経過措置(2割特例)があるそうですが、その内容について教えてください。 8 36 登録日から登録の通知を受けるまでの間の取扱い 適格請求書発行事業者の登録を受けた事業者に対しては、その旨が書面等で通知されるそうですが、登録日から通知を受けるまでの間の取引については、既に請求書(区分記載請求書等の記載事項である「税率ごとに合計した課税資産の譲渡等の税込価額」を記載しており、「税率ごとに区分した消費税額等」の記載はありません。)を交付しています。改めて、適格請求書の記載事項を満たした書類を交付しなければいけませんか。 9 25 適格請求書の様式 適格請求書の様式は、法令又は通達等で定められていますか。 10 84 仕入税額控除の要件 適格請求書等保存方式の下での仕入税額控除の要件を教えてください。 今回は、上記の項目のうち、特に実務上、判断に迷われると考えられる「5:立替金」、「6:売手が負担する振込手数料相当額」、「10:仕入税額控除の要件」をご紹介したいと思います。

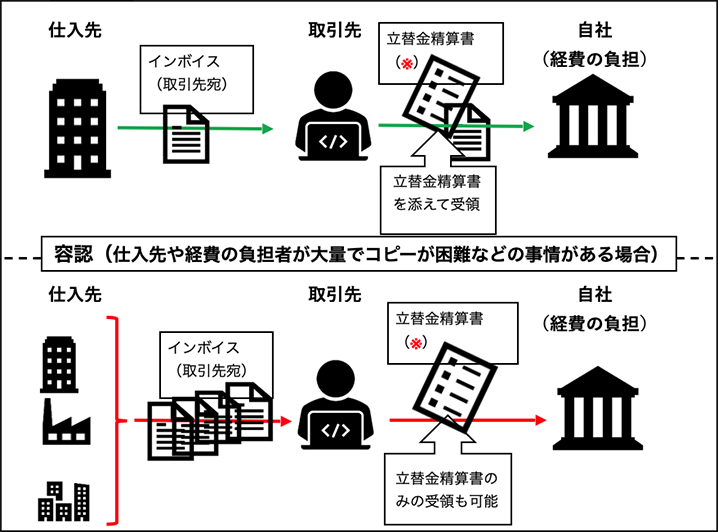

2. 立替金(立替金精算書の交付方法)

取引先に経費を立替払してもらった場合、“取引先名”の宛名のインボイスの保存では仕入税額控除はできません。そのため、取引先が作成した「立替金精算書」により、自身の仕入れであることを明確にする必要があります。

ただし、仕入先や経費の負担者が大量でコピーが困難などの事情がある場合、取引先名のインボイスを取引先において保存し、自社は「立替金精算書」のみの保存をもって仕入税額控除を行うことも認められます。

(※)仕入先の氏名名称・登録番号、仕入先がインボイス発行事業者か否か、

適用税率ごとの区分など必要な事項を記載する必要がある。3. 売手が負担する振込手数料相当額(少額な返還インボイスの交付義務免除)

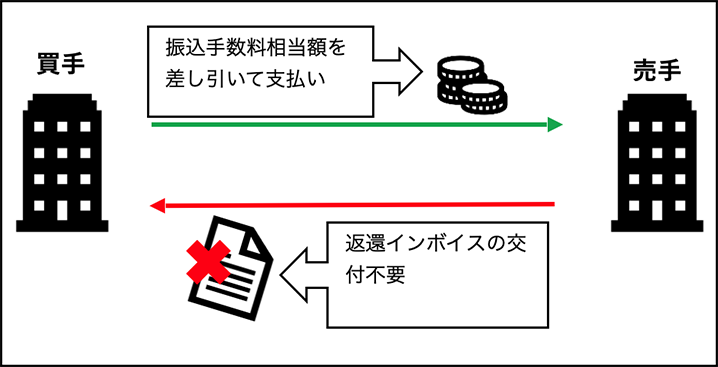

インボイス発行事業者が国内で行った課税資産の譲渡等につき、返品や値引き、割戻しなどの売上げに係る対価の返還等を行った場合には返還インボイスの交付義務がありますが、その金額が税込1万円未満である場合には、返還インボイスの交付義務が免除されます。

売手が負担する振込手数料相当額を売上値引きとして処理している場合には、通常、当該振込手数料相当額は1万円未満となりますので、当該売上値引きに係る返還インボイスの交付義務が免除されます。

なお、売手が負担する振込手数料相当額を、課税仕入れとして処理している場合には金融機関や取引先から受領するインボイスが必要です。

4. 仕入税額控除の要件等及び特例

インボイス制度下における仕入税額控除の要件は以下の通りです。

要件 ~2023年9月末

【区分記載請求書等保存方式】2023年10月1日~

【インボイス制度】帳簿 一定の事項が記載された 帳簿の保存 同左 請求書等 区分記載請求書等の保存 インボイス等の保存 なお、インボイス等の保存義務及び交付義務の特例は以下の通りです。

インボイス等の保存義務及び交付義務の特例〇インボイス制度においては、原則として帳簿とインボイスなどの請求書等の保存が仕入税額控除の要件です。また、インボイス発行事業者(売手)は、課税事業者の求めに応じて、インボイスの交付義務が生じます。

〇ただし、事業の性質上、インボイスを交付することが困難な一定のものは、インボイスの交付義務が免除されます。

〇また、インボイスの交付を受けることが困難な一定の場合は、(売り手のインボイス交付義務の有無にかかわらず)買手は一定の記載をした帳簿のみ保存で仕入税額控除が可能です。〈売手の特例〉 <適格請求書の交付義務免除>

〇卸売市場に委託して行う生鮮食料品等の譲渡

〇農協等における無条件委託・共同計算による農林水産物の譲渡⇔

(対応する)〈買手の特例〉 <卸売市場、農協等が発行した書類の保存>

〇卸売市場、農協等から行う一定の農林水産物の仕入<帳簿のみの保存>

・1万円未満の課税仕入れ

※基準期間の課税売上高が1億円以下又は特定期間の課税売上高5,000万円以下である事業者に限る。(2029年9月30日までの取引)〇 3万円未満の公共交通機関による旅客の運送

〇 3万円未満の自動販売機による購入

〇郵便切手を対価とする郵便サービス⇔

(対応する)〇 3万円未満の公共交通機関による旅客の運送

〇 3万円未満の自動販売機による購入

〇郵便切手を対価とする郵便サービス右記3つは、売り手のインボイス交付義務は免除されないが、買い手は帳簿のみ保存で仕入税額控除が可能

(対応しない)

〇インボイス発行事業者が発行した入場券等で使用時に回収されるもの

〇古物商や質屋等が仕入れる古物、質物等

〇従業員等に支給する出張旅費等<参考情報>

(国税庁HP)よくあるお問合せなど

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_faq.htm

執筆陣紹介

- 仰星監査法人

-

仰星監査法人は、公認会計士を中心とした約170名の人員が所属する中堅監査法人です。全国に4事務所(東京、大阪、名古屋、北陸)2オフィス(札幌、福岡)を展開しており、監査・保証業務、株式上場(IPO)支援業務、ファイナンシャルアドバイザリーサービス、パブリック関連業務、コンサルティングサービス、国際・IFRS関連業務、経営革新等認定支援機関関連業務などのサービスを提供。

-

≪仰星監査法人の最近のコラム≫

※本コラムに記載された内容は執筆者個人の見解であり、株式会社クレオの公式見解を示すものではありません。