災害により被害を受けた場合の申告・納税等に係る手続等

-

1. はじめに

2022年8月3日からの豪雨災害をうけて、国税庁のホームページに税務申告や納税に関する災害関連の既存情報の周知を目的とした掲載がありました。災害により被害を受けられた皆様に心からお見舞い申し上げます。

昨今、自然災害が頻発化・激甚化しております。今回、万が一に備える意味で税務申告や納税に関する災害関連情報の概要をご紹介します。より詳しい内容については、下記の参考情報に記載したURLのリンク先の各項目からご覧いただけます。

2. 災害により被害を受けた場合の申告・納税等に係る手続の概要等

(1) 災害による申告、納付等の期限延長申請

災害による交通途絶等より申告・納税等をその期限までにできないときは、所轄税務署長に申請し、その承認を受けることにより、その理由のやんだ日から2か月以内の範囲でその期限が延長されます。なお、この手続は、期限が経過した後でも行うことができるとのことです。そのような場合は、被災の状況が落ち着いてから、最寄りの税務署にご相談ください。

1. 地域指定 災害による被害が広い地域に及ぶ場合に、国税庁長官が延長する地域と期日を定めて告示することで、その告示の期日まで申告・納付などの期限が延長されます。 2. 対象者指定 国税庁が運用するシステムが期限間際に使用不能であるなど特定の税目に係る申告・納付などの行為をすることができない方が多数に上ると認められる場合に、国税庁長官が延長する対象者の範囲と期日を定めて告示することで、その告示の期日まで申告・納付などの期限が延長されます。 3. 個別指定 所轄税務署長に申告・納付などの期限の延長を申請し、その承認を受けることにより延長できます。 (2) 納税の猶予申請

災害により、財産に相当な損失を受けた場合は、所轄税務署長に申請し、その承認を受けることにより、納税の猶予を受けることができます。

1. 損失を受けた日に納期限が到来していない国税

(災害のやんだ日から2か月以内に申請する必要があります。)猶予の対象となる国税 猶予期間 〈イ〉損失を受けた日以後1年以内に納付すべき国税 納期限から1年以内 〈ロ〉所得税及び復興特別所得税の予定納税や法人税・地方法人税・消費税の中間申告分 確定申告書の提出期限まで 2. 既に納期限の到来している国税

猶予の対象となる国税 猶予期間 一時に納付することができないと認められる国税 原則として1年以内 (3) 所得税の全部又は一部を軽減、源泉所得税の徴収猶予や還付

災害によって、住宅や家財などに損害を受けたときは、確定申告で所得税法に定める雑損控除の方法(この雑損控除の損失額には豪雪による家屋の倒壊を防止するための屋根の雪下ろし費用も含まれます。)、 災害減免法に定める税金の軽減免除による方法のどちらか有利な方法を選ぶことによって、所得税の全部又は一部を軽減することができます。

1. 所得税法(雑損控除) 2. 災害減免法 損失の発生原因 災害、盗難、横領による損失 災害による損失 対象となる資産の範囲等 住宅や家財を含む生活に通常必要な資産(※1) 住宅又は家財の損失額(※1)が、その価額の2分の1以上である場合 控除額の計算又は所得税及び復興特別所得税の軽減額 控除額は次の①と②のうち、いずれか多い方の金額 その年分の所得金額 所得税及び復興特別所得税の軽減額 ①損失額(※1) – 所得金額の10分の1 500万円以下 全額免除 500万円超 750万円以下 2分の1の軽減 ②損失額(※1)のうちの災害関連支出(※2)の金額 – 5万円 750万円超 1,000万円以下 4分の1の軽減 1,000万円超 ー 参考事項 その年の所得金額から控除しきれない金額がある場合には、翌年以後3年間繰り越して、各年分の所得金額から控除可能。 減免を受けた年の翌年分以降は、減免は受けられない。 (※1)資産(生活に通常必要でない資産に限る。)に生じた損害金額から保険金や損害賠償金などによって補てんされる金額を控除した金額

(※2)災害により滅失した住宅や家財などの取り壊し、除去、原状回復費用など災害に関連して支出したやむを得ない費用所得税法や災害減免法による所得税の軽減免除は、最終的には、翌年の確定申告で精算されますが、一定の場合には、災害等が発生した後に納期限の到来する予定納税や給与所得者の所得税及び復興特別所得税の源泉徴収税額などについて、確定申告の前にその減額又は徴収猶予などを受けることができます。

なお、一定の場合とは、①住宅や家財に受けた損害額がその価額の2分の1以上でかつその年の所得金額の見積額が1,000万円以下である場合や②損害額がその年の所得金額の10分の1を超えるなど雑損控除の適用があると見込まれる場合です。

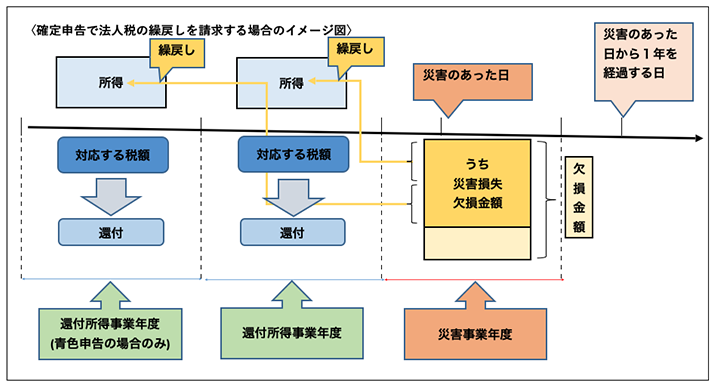

(4) 災害により被害を受けた場合の法人税の特例(災害損失欠損金の繰戻しによる法人税額の還付)

災害により損失が生じた場合に、法人税などが還付される場合があります。災害のあった日から1年以内に終了する事業年度において、災害損失欠損金額がある場合には、その事業年度開始の日から1年(青色申告書の場合には2年)以内に開始した事業年度の法人税額のうち災害損失欠損金額に対応する部分の金額について、還付を請求することができます。

なお、災害損失欠損金額とは、棚卸資産や固定資産などについて災害のあった日の属する事業年度において災害により生じた損失の額のうち欠損金額に達するまでの金額をいいます。

(4) 災害等の生じた日の属する課税期間から簡易課税制度の適用、又は適用停止

災害により被害を受けた事業者が、当該被害を受けたことにより、災害等の生じた日の属する課税期間等について、簡易課税制度の適用を受けることが必要となった場合、又は適用を受けることの必要がなくなった場合には、所轄税務署長に申請しその承認を受けることにより、災害等の生じた日の属する課税期間から簡易課税制度の適用を受けること、又は適用をやめることができます。

災害によって事務処理能力が低下したため、一般課税から簡易課税への変更が必要になった場合や、棚卸資産その他業務用の資産に相当な損害を受け、緊急な設備投資を行うため、簡易課税から一般課税への変更が必要になった場合などに適用されます。

(参考情報)

(国税庁HP)災害関連情報

https://www.nta.go.jp/taxes/shiraberu/saigai/index.htm

https://www.nta.go.jp/publication/pamph/koho/kurashi/html/04_4.htm

執筆陣紹介

- 仰星監査法人

-

仰星監査法人は、公認会計士を中心とした約170名の人員が所属する中堅監査法人です。全国に4事務所(東京、大阪、名古屋、北陸)2オフィス(札幌、福岡)を展開しており、監査・保証業務、株式上場(IPO)支援業務、ファイナンシャルアドバイザリーサービス、パブリック関連業務、コンサルティングサービス、国際・IFRS関連業務、経営革新等認定支援機関関連業務などのサービスを提供。

-

≪仰星監査法人の最近のコラム≫

※本コラムに記載された内容は執筆者個人の見解であり、株式会社クレオの公式見解を示すものではありません。