平成29年度税制改正大綱【個人所得課税】

~就業調整を意識しなくて済む仕組みの構築~

-

前回までは平成29年度税制改正大綱【法人課税】について説明しました。今回は個人所得課税のうち、配偶者控除・配偶者特別控除の見直しについて説明します。

- 1.個人所得課税改正の目的

-

安倍内閣はデフレ脱却と経済再生を最重要課題として取り組んでいますが、人口減少や少子高齢化を背景にして個人消費に力強さを欠く状況にあります。このため、今回の税制改正大綱では子育てや介護への不安をなくし、女性や若者の活躍を進めて「一億総活躍社会」を実現し、日本全体の成長力を底上げしていくため取組みの一つとして「働き方改革」が掲げられています。

- 2.配偶者控除・配偶者特別控除の見直し

-

経済社会の構造変化を踏まえた個人所得課税改革の第一弾として、就業調整を意識しなくて済む仕組みを構築する観点から、配偶者控除・配偶者特別控除の見直しを行っています。

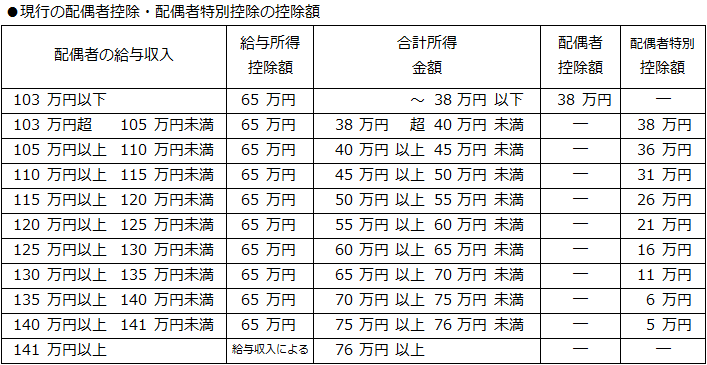

配偶者控除・配偶者特別控除とは、既婚者の税金を安くする税制上の仕組みのことをいいます。現行制度では、よく「103万円の壁」といわれますが、これは配偶者の給与収入が103万円を超えると以下の表のように所得控除額が逓減していくことを指しています。

この「103万円の壁」があることにより、所得税が発生しないように就業調整を行う事例が多くみられるという指摘があり、最低賃金が引き上げられていくにつれて、更にこの傾向が強まるのではないかということが懸念されています。

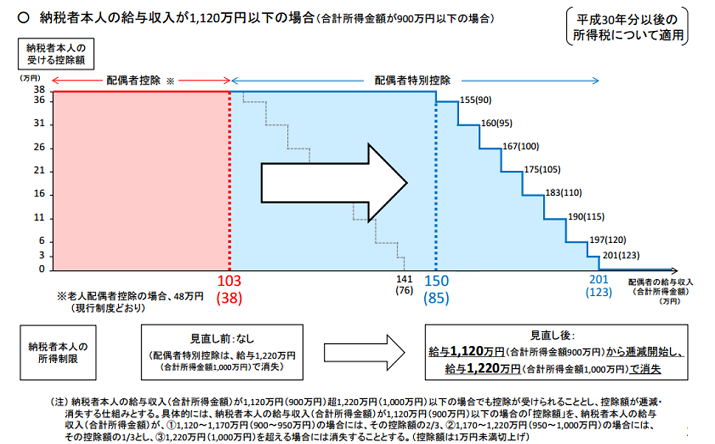

今回の税制改正では、このような課題に対応するために、現行制度の見直しが行われています。具体的に所得税の場合、配偶者特別控除について、所得控除額38万円の対象となる配偶者の合計所得金額の上限を85万円(給与所得のみの場合、給与収入150万円)に引き上げるとともに、現行制度と同様に、世帯の手取り収入が逆転しないような仕組みが設けられます。(下図参照)

ちなみに給与収入150万円という水準は、安倍内閣が目指している最低賃金の全国加重平均額である1,000円の時給で1日6時間、週5日勤務した場合の年収(144万円)を上回るように設定されています。

(出典:第9回税制調査会(2017年1月27日)財務省説明資料)

※担税力調整の必要性や所得再配分機能の回復の観点から、納税者本人の所得制限が新たに設けられています。

⇒納税者本人の給与収入が1,120万円から逓減開始し、1,220万円で消失します。なお、配偶者控除・配偶者特別控除の見直しは、個人所得課税改革の第一弾という位置づけであるため、今後も改革を継続していくことが予定されています。

- 仰星監査法人

-

仰星監査法人は、公認会計士を中心とした約170名の人員が所属する中堅監査法人です。全国に4事務所(東京、大阪、名古屋、北陸)2オフィス(札幌、福岡)を展開しており、監査・保証業務、株式上場(IPO)支援業務、ファイナンシャルアドバイザリーサービス、パブリック関連業務、コンサルティングサービス、国際・IFRS関連業務、経営革新等認定支援機関関連業務などのサービスを提供。

≪仰星監査法人の最近のコラム≫

● 平成29年度税制改正大綱【法人課税】 ~賃上げを促すための所得拡大促進税制の見直し~

● 「法人税、住民税及び事業税等に関する会計基準(案)」の公表について

※本コラムに記載された内容は執筆者個人の見解であり、株式会社クレオの公式見解を示すものではありません。