平成28年度税制改正大綱【消費課税・その他】消費税の軽減税率の導入とそれに伴う環境整備

- 1.概要

-

消費税については、一般的に所得の多い家計ほど消費に回す割合が低く、所得の少ない家計ほど消費に回す割合が高くなるため、消費税率が上昇すると所得の少ない家計ほど消費税の負担割合が高くなると言われています。平成29 年4 月1 日に行われる消費税率の10%への引上げに合わせ、このような税負担の不公平感を是正するための施策について議論がなされ、生活必需品の一部について、軽減税率が適用されることとなりました。

- 2.適用期間

-

平成29 年4 月1 日以後に国内において事業者が行う資産の譲渡等及び課税仕入れ並びに保税地域から引き取られる課税貨物について適用されます。

- 3.適用対象者

-

軽減税率対象品目を販売・購入する個人及び法人

- 4.想定される影響

-

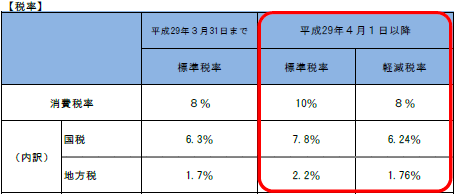

軽減税率対象品目を販売・購入する事業者については、帳簿上消費税の軽減税率対象のものとそれ以外のもので区分する必要があります。また、軽減税率の税率は8%ですが、現行の8%と国税・地方税の税率の内訳が異なりますので、

その点も留意する必要があります。

軽減税率対象品目を販売・購入する事業者については、帳簿上消費税の軽減税率対象のものとそれ以外のもので区分する必要があります。また、軽減税率の税率は8%ですが、現行の8%と国税・地方税の税率の内訳が異なりますので、

その点も留意する必要があります。

- 5.対象品目

-

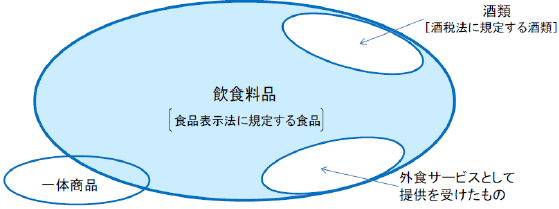

(1) 飲食料品:食品表示法に規定する食品(酒類、外食サービスは除きます。)

(出典:財務省メールマガジン第86 号平成27 年12 月17 日号資料)

(出典:財務省メールマガジン第86 号平成27 年12 月17 日号資料)(2) 新聞:週2回以上発行される定期購読契約が締結されているもの

【参考】

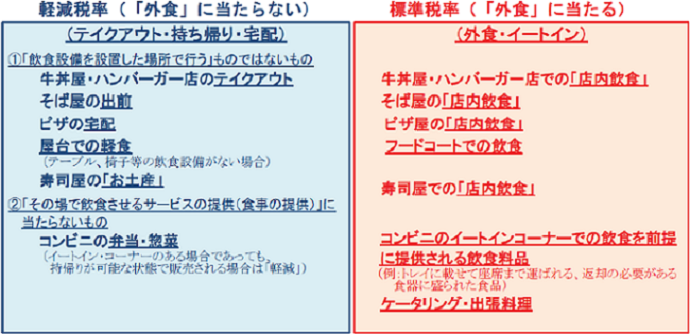

(1) 「外食サービス」とは、食品衛生法上の飲食店営業、喫茶店営業その他の食事の提供を行う事業を営む事業者が一定の飲食設備のある場所等において行う食事の提供をいいます。

(出典:財務省メールマガジン第86号平成27年12月17日号資料)

(出典:財務省メールマガジン第86号平成27年12月17日号資料)(2) 「一体食品」(いわゆる「おまけ付き商品」)について、一定金額以下の少額のもので主たる部分が飲食料品から構成されているものについては、その全体を飲食料品として軽減税率が適用されます。

- 1.概要

-

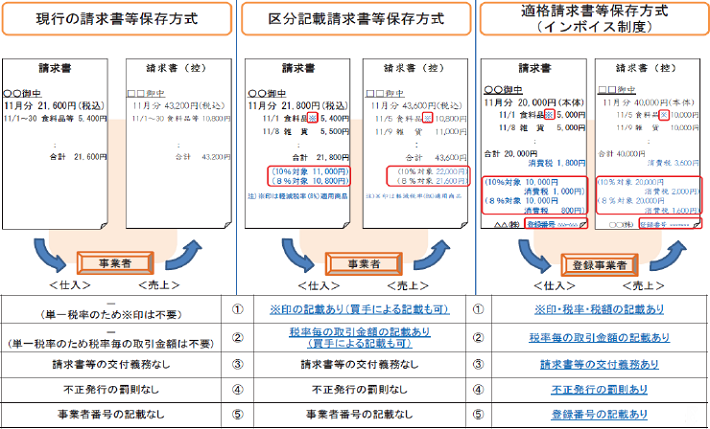

軽減税率の導入により複数税率となるため、これに対応した仕入税額控除の方式として、適格請求書等保存方式が導入されます。適格請求書等保存方式では、「適格請求書発行事業者(仮称)」(※1)から交付を受けた「適格請求書(仮称)」(※2)の保存が、仕入税額控除の要件とされます。

(※1)「適格請求書発行事業者」とは、納税地を所轄する税務署長に申請書を提出し、適格請求書を交付することのできる事業者として登録を受けた事業者(免税事業者を除く)をいいます。(※2)「適格請求書」とは、適格請求書発行事業者の登録番号、適用税率、消費税額等の一定の事項が記載された請求書、納品書等の書類をいいます。 - 2.適用期間

-

平成33年4月1日以後に国内において事業者が行う資産の譲渡等及び課税仕入れ並びに保税地域から引き取られる課税貨物について適用されます。(なお、適格請求書発行事業者の登録については、平成31年4月1日からその申請が受け付けられます。)

- 3.適用対象者

-

消費税の仕入税額控除を受けようとする事業者

- 4.想定される影響

-

適格請求書発行事業者から交付を受けた適格請求書の保存が仕入税額控除の要件となりますので、消費税の申告書を提出している事業者は、取引先の仕入税額控除適用のため、適格請求書発行事業者としての申請・登録が必要となることが想定されます。

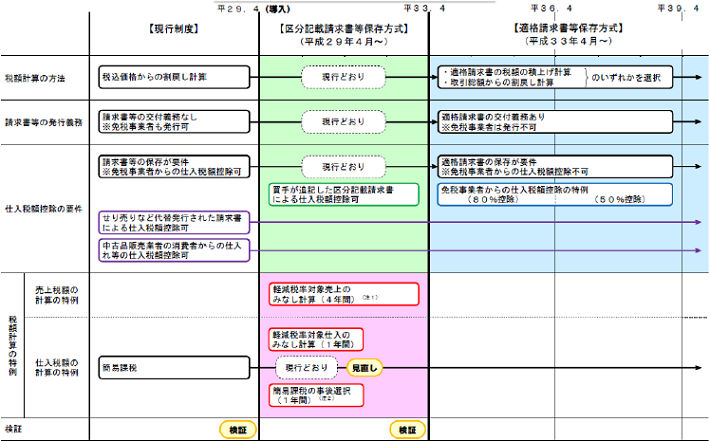

- 1.区分記載請求書等保存方式

-

軽減税率の導入から適格請求書等保存方式(インボイス制度)が導入されるまでの間における仕入税額控除については、現行の請求書等保存形式が維持されます。ただし、課税仕入れが軽減税率対象品目に係るものについては、請求書等に記載されるべき事項として「軽減対象課税資産である旨」及び「税率の異なるごとに合計した対価の額」が追加される、いわゆる「区分記載請求書等保存方式」が採用されます。

なお、これらの事項については交付を受けた事業者が追記することも認められます。

この経過措置は、平成29年4月1日から平成33年3月31日までに国内において事業者が行う資産の譲渡等及び課税仕入れ並びに保税地域から引き取られる課税貨物について適用されます。区分経理の方法の比較(現行方式・区分記載請求書等保存方式・適格請求書保存方式)

(出典:財務省メールマガジン第86号平成27年12月17日号資料)

(出典:財務省メールマガジン第86号平成27年12月17日号資料) - 2.売上税額の計算の特例

-

売上げを税率の異なるごとに区分することにつき困難な事情がある事業者については、一定の割合※を用いた簡便な方法により、売上税額を計算することができます。この特例は自社や取引先のシステムが間に合わない場合も想定し、中小事業者以外にも適用されます。

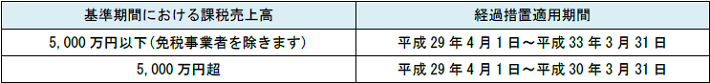

この経過措置は、次の区分に応じそれぞれの期間について適用されます。

※一定の割合

(1) 仕入れを管理できる卸売・小売事業者…軽減税率対象品目の仕入額/仕入総額

(2) (1)以外の事業者…通常連続する10営業日の軽減税率対象品目の売上額/同期間の売上総額

(3) (1)(2)の計算が困難な事業者…50/100

- 3.仕入税額の計算の特例

仕入れを税率の異なるごとに区分することにつき困難な事情がある事業者については、一定の割合※を用いた簡便な方法により、仕入税額を計算することができます。この特例は自社や取引先のシステムが間に合わない場合も想定し、中小事業者以外にも適用されます。

この経過措置は、平成29 年4 月1 日から平成30 年3 月31 日まで適用されます。

※一定の割合

(1) 売上げを管理できる卸売・小売事業者…軽減税率対象品目の売上額/売上総額

(2) (1)の計算が困難な事業者…課税売上高が5,000 万円以下の中小事業者について、事後選択により簡易課税制度の選択を受けられるように変更されます。また、中小事業者以外についても同様の特例が設けられる見込みです。

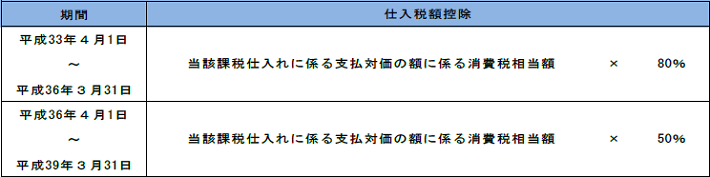

- 4.免税事業者等からの課税仕入れの特例

免税事業者は適格請求書等を発行することができないため、免税事業者からの仕入れについては仕入税額控除の対象にはなりません。

ただし、これにより、免税事業者が仕入先対象から除外される事態が懸念されるため、免税事業者等から行った課税仕入れについては、一定期間、以下の額を仕入税額として控除することができます。

【参考】税額計算の方法及び特例の施行スケジュール

(注1)中小事業者以外の事業所は、1年間の措置。

(注2)中小事業者以外の事業所は、1年間の措置として、簡易課税の準用及び事後選択・適用が可能。(出典:財務省メールマガジン第86 号平成27 年12 月17 日号資料)